СОЦИАЛЬНЫЕ НАЛОГИ — это… Что такое СОЦИАЛЬНЫЕ НАЛОГИ?

- СОЦИАЛЬНЫЕ НАЛОГИ

- СОЦИАЛЬНЫЕ НАЛОГИ — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования. Фонд обязательного медицинского страхования. Фонд занятости населения. Общее между этими платежами то, что они рассчитываются на единой базе. Для работодателей основой для расчета налога является сумма начисленной заработной платы, для работников — сумма заработка, для предпринимателей — доход (работники и предприниматели являются плательщиками взносов только в Пенсионный фонд РФ).

Большой юридический словарь. — М.: Инфра-М. А. Я. Сухарев, В. Е. Крутских, А.Я. Сухарева. 2003.

- СОЦИАЛЬНОЕ ОБСЛУЖИВАНИЕ

- СОЦИАЛЬНЫЕ ПРАВА ЧЕЛОВЕКА

Смотреть что такое «СОЦИАЛЬНЫЕ НАЛОГИ» в других словарях:

СОЦИАЛЬНЫЕ НАЛОГИ — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования РФ, Фонд занятости… … Юридическая энциклопедия

Социальные налоги — платежи предприятий в госбюджет на социальное обеспечение и налоги на заработную плату и рабочую силу … Экономика: глоссарий

СОЦИАЛЬНЫЕ НАЛОГИ — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования РФ, Фонд занятости… … Энциклопедический словарь экономики и права

социальные налоги — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования. Фонд обязательного медицинского страхования. Фонд занятости населения.… … Большой юридический словарь

НАЛОГИ СОЦИАЛЬНЫЕ — СОЦИАЛЬНЫЕ НАЛОГИ … Юридическая энциклопедия

Налоги — (Taxes) Определение налогов, классификация и виды налогов Информация об определении налогов, классификация и виды налогов Содержание Содержание Определение Доктринальные определения налоги как экономическая категория Генезис категории налог в… … Энциклопедия инвестора

Налоги — Налог обязательный безвозмездный платёж, взимаемый центральным правительством или местными органами власти с организаций и физических лиц в целях финансирования расходов государства. Налоги представляют собой принудительные трансферты, получаемые … Википедия

НАЛОГИ СОЦИАЛЬНЫЕ — (см. СОЦИАЛЬНЫЕ НАЛОГИ) … Энциклопедический словарь экономики и права

Социальные и политические последствия нормандского завоевания Англии и дальнейшее развитие в ней феодальных отношений (XI—XIII вв.) — Несколько более замедленными темпами, по сравнению с Францией, происходило развитие феодальных отношений в Англии. В Англии к середине XI в. в основном уже господствовали феодальные порядки, но процесс феодализации далеко еще не завершился, и… … Всемирная история. Энциклопедия

НАЛОГИ СОЦИАЛЬНЫЕ — (англ. social taxes) – разновидность прямых налогов, имеющих целевое назначение. Н.с. выступают осн. источником целевых внебюджетных фондов соц. назначения; пенсионные, соц. страхования, занятости и др. Появление Н.с. обусловлено развитием… … Финансово-кредитный энциклопедический словарь

dic.academic.ru

Что такое социальные налоги и как они начисляются?

Социальные налоги – это группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования и др. Общее между этими налогами в том, что они рассчитываются на основе единой налоговой базы. Для работодателей базой для расчета налога является сумма начисленной заработной платы, для наемных работников — сумма их заработка, для предпринимателей — получаемый доход.

Для чего предназначены социальные налоги.

Социальные налоги предназначены для мобилизации средств, которые необходимы для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь или страховку. Социальные налоги является обязательными платежами, которые уплачиваются плательщиками налога, согласно установленным налоговыми законодательствами ставкам к суммам заработной платы или к сумме других доходов. Важным отличием социальных налогов является то, что они выплачиваются не в бюджет государства, а в соответствующие каждому налогу фонды (фонд пенсионного обеспечения, фонд медицинского страхования и др.).

Какие бывают социальные налоги.

В различных странах существует несколько основных социальных налогов:

— пенсионное страхование;

— страхование на случай безработицы;

— медицинское страхование;

— страхование на случай временной нетрудоспособности и пр.

Т.к. выплаты по этим статьям являются принудительными, устанавливаемыми законодательно, то их можно отнести к прямым налогам. Бремя социальных налогов в большинстве стран разделяют работодатели и наемные работники. В некоторых странах социальные налоги платят только работодатели. В одних странах социальные налоги объединены в единый социальный налог, который имеет единую ставку или начисляется по прогрессивной шкале. В некоторых странах каждый социальный налог начисляется раздельно по каждому виду и каждый налог имеет свои ставки. Количество социальных налогов в разных странах различно. Очень большое различие и в ставках социальных налогов. Разобраться со всеми социальными налогами и понять их смысл бывает довольно сложно.

Пример из Швеции.

В качестве примера приведу начисления на заработную плату работников в Швеции – страны с высоким уровнем жизни и высоких социальных гарантий. Социальные начисления на заработную плату составляют:

— на пенсионное обеспечение – 13%;

— на медицинское страхование – 8,43%;

— на народную пенсию – 5,86%;

— на пенсионную страховку – 0,2%;

— на страхование от производственного травматизма – 1,38%;

— на превентивную защиту сотрудников – 0,17%;

— на выплату пособий по безработице, на финансирование переквалификации потерявших работу – 2,12%;

— на гарантию заработной платы при банкротстве компании – 0,2%;

— на страхование жизни – 0,61%;

— на групповую страховку – 0,95%;

— на пособие при увольнении – 0,28%;

— на дополнительную пенсию – 3,1%;

— на страховку от травматизма – 1%;

— в гарантийный фонд – 0,06%;

— налог на пенсионные платежи – 0,6%.

Как видите, общая сумма начислений составляет около 38%. Я привел этот пример только для того, чтобы показать, что фантазии в придумывании налогов предостаточно и налогоплательщику порой трудно разобраться, какие налоги он платит. Ну и назначение некоторых налогов не вполне понятно. И, прежде чем ругать налоговые законодательства своей страны (а их обычно не ругает только ленивый), вспомните, для сравнения, наш пример. Как видите, фантазии (да и глупости) в налогообложении предостаточно.

Заключение.

Льгот на снижение или неуплату социальных налогов практически нет. Есть некоторые, очень незначительные статьи доходов, которые этими налогами не облагаются, например некоторые выплаты по временной нетрудоспособности.

Расчеты социальных налогов вы можете полностью доверить бухгалтеру и не вникать в детали. Но советую, для себя, усвоить правила начисления и ставки единого социального налога. А если существует несколько социальных налогов, выведите для упрощения своих расчетов их суммарную ставку и пользуйтесь ей в своих расчетах.

В следующих статьях продолжим говорить о налогах, наиболее часто встречающихся в практической деятельности предпринимателя малого бизнеса. Кому интересна эта тема, следите за обновлениями сайта.

malbusiness.com

Единый социальный налог (ЕСН) — что это такое, группа, состав, величина в 2014 году

Значение этого налога было такое же, как сейчас у обязательных взносов – обеспечить реализацию прав граждан на пенсионное и социальное страхование.

ЕСН регулировался гл. 24 НК РФ, которая с 01 января 2010 года утратила силу, так как этот налог был заменён на взносы на обязательное страхование граждан.

История возникновения

Идея возникновения такого налога, который объединил бы в себе все взносы, возникла в 1998 году. Но только 05.09.2000 года была принята 2-ая часть Налогового Кодекса, которая вступила в действие с 01.01.2001 года.

В это же время стал применяться новый порядок исчисления взносов во внебюджетные фонды. В это время и появился ЕСН, который объединил в себя все взносы на страхование работников.

Порядок и сроки уплаты этого налога, а также правила расчёта и ставки по нему, регулировались гл. 24.2 НК РФ.

Кто платит (плательщики)

Согласно нормам НК РФ, основных плательщиков по ЕСН было 2 самостоятельных группы:

- налогоплательщики, который производят выплату вознаграждения физическим лицам за их труд. Это:

- Юридические лица.

- ИП.

- Физические лица, которые не зарегистрированы в качестве ИП, но которые выплачивают зарплату.

- налогоплательщики, которые занимаются частной практикой:

- Адвокаты.

- Нотариусы.

- ИП.

Если налогоплательщик относится к обеим группам, то он должен уплачивать ЕСН по обоим основаниям.

Например, ИП – платит ЕС за своих наёмных работников, при этом уплачивает ЕСН от своих доходов от предпринимательской деятельности.

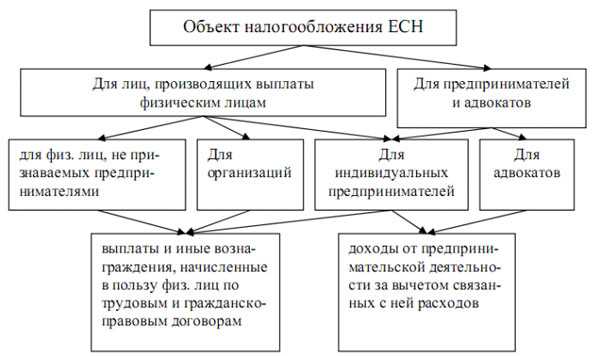

Объекты

Если налогоплательщик ЕСН относится к 1-ой группе, то объектом являются все выплаты и вознаграждения, которые имеют отношение к фонду заработной платы.

То есть это те выплаты, которые работодатель производит своим сотрудникам, работающих у него по трудовому или же гражданско-правовому договору.

Если налогоплательщик из 2-ой группы, то объектом налогообложения по ЕСН являются доходы от предпринимательской или иной деятельности.

Фото: схема по объектам налогообложения ЕСН

Налоговая база

Сюда относятся абсолютно все выплаты, которые имеют отношение к труду и которые производятся из фонда заработной платы.

Эта группа налогоплательщиков должна определять налоговую базу по каждому конкретному физическому лицу, которому эти выплаты производились за налоговый период. Делать это нужно за каждый месяц нарастающим итогом на конец года.

Если налогоплательщик относится ко 2-ой группе, то налоговой базой по ЕСН являются все доходы, которые он получает от предпринимательской деятельности.

Но такой налогоплательщик имеет право уменьшить налоговую базу на величину расходов, напрямую связанных с получение дохода.

Величина расходов, которые могут быть уменьшить налоговую базу по ЕСН определяются точно так же, как и расходы, которые уменьшают налоговую базу по налогу на прибыль. Делать это нужно в соответствии со ст. 252 НК РФ.

Исходя из вышеизложенного, можно сделать вывод, что входит в налоговую базу по единому социальному налогу. Это:

- Это различные вознаграждения и выплаты, которые осуществляются в полном соответствии с ТК РФ.

- Оплата по гражданско-правовым договорам, за исключением случае, когда оплата связана с переходом вещных прав по таким договорам.

- Доходы от авторских или лицензионных договоров.

- Материальная помощь или другие выплаты безвозмездного характера.

Единый социальный налог состоит из следующих взносов:

- взносов в ПФР;

- фонд социального страхования;

- фонд обязательного страхования. Эти платежи делятся на отчисления в федеральный и территориальные фонды.

ЕСН, зачисляемого в федеральный бюджет на основании сведений о фонде заработной платы, теперь не существует.

Для того чтобы оплачивать ЕСН, налогоплательщик должен правильно рассчитать налоговую базу, знать ставку по налогу и применить льготы, если они есть.

Налог исчисляется и уплачивается по каждому работнику отдельно – в пенсионный фонд и в каждый внебюджетный фонд отдельно.

Сумма налога исчисляется как произведение налоговой базы и налоговой ставки, которая применяется к каждой категории работников отдельно.

Налоговый период

Налоговым периодом по страховым взносам является календарный год. А отчётный период установлен для каждой группы налогоплательщиков.

Налогоплательщики, относящиеся к 1-ой группе, должны уплачивать и исчислять ЕСН каждый квартал.

То есть отчётным периодом для них является:

- первый квартал;

- полугодие;

- 9 месяцев.

За каждый отчётный период эта группа налогоплательщиков предоставляет расчёт авансовых платежей.

Налогоплательщики 2-ой группы не имеют отчётного периода. Для них есть налоговый. Они сдают отчётность только по итогам года.

Величина налога

Величина налога к уплате зависит от категории работников и от суммы дохода, полученного работником нарастающим итогом на конец каждого налогового периода.

Рассчитывать налог нужно ежемесячно. По итогам каждого квартала эта сумма подлежит уплате.

Каждый квартал уплачивается сумма, равная разнице между начисленными и уплаченными взносами. Это относится к налогоплательщикам 1-ой группы.

Налогоплательщики 2-ой группы исчисляют ЕСН каждый квартал, при этом, не уплачивая авансовых платежей.

Формулы по уплате обязательных страховых взносов за месяц выглядят следующим образом:

Льготы

Полностью освобождаются от уплаты страховых взносов только налогоплательщики, имеющие наёмных работников.

Лица, занимающиеся частной практикой, могут получить такую льготу, если они являются инвалидами различной группы или и инвалидами детства.

Право на 100%-ную льготу имеют работодатели с выплат, производимым за инвалидов всех групп, а также инвалидов детства.

Если налогоплательщик является:

- Общественной организацией инвалидов.

- Организацией, где 80% и более от уставного капитала составляют взносы инвалидов или их законных представителей.

- Организации, где уставный капитал полностью состоит из взносов объединений инвалидов.

- Учреждения социальной, культурной и образовательной направленности.

То он также имеет право на льготы по страховым взносам.

Право на применение пониженных ставок по обязательным страховым взносам имеют следующие работодатели:

- «упрощенцы»;

- «вменёнщики»;

- предприятия, основным видом деятельности которых является производство сельскохозяйственной продукции;

- работодатели, которые уплачивают единый сельскохозяйственный налог;

- налогоплательщики, которые имеют статус резидентов особых экономических зон.

Предоставление льгот носит заявительный характер. То есть, налогоплательщик должен лично явиться в налоговую инспекцию и написать письменное заявление на предоставление льготы.

К заявлению необходимо приложить документы, которые подтверждают право на льготу. Сделать это можно в течение 3-ёх лет с даты возникновения льготы.

Ранее уплаченные суммы налога можно вернуть на счёт налогоплательщика, либо сделать перезачёт по другим налогам. Для этого также необходимо написать заявление.

Сейчас льготы по обязательным страховым взносам также есть – в 2013 году льготные ставки были равны 20% от фонда заработной платы.

КБК

Чтобы правильно уплатить налог, в платёжном документе необходимо указать КБК – код бюджетной классификации. Имеют свой КБК пени и штрафа по налогу.

Страховые взносы в ПФР на выплату страховой части имеют следующие коды классификации:

| Код КБК | Назначение платежа |

| 392 1 02 02010 06 1000 160 | Взнос |

| 392 1 02 02010 06 2000 160 | Пени |

| 392 1 02 02010 06 3000 160 | Штраф |

Взносы, которые зачисляется в Фонд социального страхования, имеет следующие коды:

| Код КБК | Назначение платежа |

| 393 1 02 02050 07 1000 160 | Взносы от несчастных случаев и профзаболеваний |

| 393 1 02 02050 07 2000 160 | Пени от несчастных случаев и профзаболеваний |

| 393 1 02 02050 07 3000 160 | Штраф от несчастных случаев и профзаболеваний |

| 393 1 02 02090 07 1000 160 | Взносы на оплату больничных листов в связи с болезнью и материнством |

| 393 1 02 02090 07 2000 160 | Пени на оплату больничных листов в связи с болезнью и материнством |

| 393 1 02 02090 07 3000 160 | Штрафы на оплату больничных листов в связи с болезнью и материнством |

| 393 1 16 20020 07 6000 140 | Взносы на нарушение законодательства о соцстраховании |

Взносы, который зачисляются в Федеральный фонд обязательного медстрахования, имеет следующие коды:

| Код КБК | Назначение платежа |

| 392 1 02 02101 08 1011 160 | Взнос |

| 392 1 02 02101 08 2011 160 | Пени |

| 392 1 02 02101 08 3011 160 | Штраф |

Отчётность

Налогоплательщики, имеющие наёмных рабочих, и выплачивающих им денежные вознаграждения, обязаны сдавать в налоговую инспекцию расчёты по авансовым платежам.

Делать это нужно до 15-ого числа следующего месяца, после отчётного периода. Декларацию по годовому налогу нужно сдавать до 15 января следующего года.

Налогоплательщики, занимающиеся частной практикой не сдают расчётов по авансовым платежам. Годовую декларацию они должны сдавать до 30 апреля следующего года.

При расчёте и уплате этого налога часто возникали вопросы. Один из актуальных вопросов, вернётся ли этот налог или нет.

Есть и другие важные вопросы, которые задают работодатели, исчисляя доход для уплаты обязательных взносов.

Облагается ли ЕСН материальная помощь

Материальная помощь своим сотрудникам облагается единым социальным налогом только в том случае, если в трудовом договоре с сотрудником или же коллективным договором такая помощь предусмотрена.

В этом случае, эта выплата будет относиться к фонду заработной платы, и являться объектом налогообложения по ЕСН.

Если же такой записи не сделано, то материальная помощь не относится к тем расходам, которые могут уменьшить налоговую базу по налогу на прибыль.

Следовательно, ЕСН с неё уплачивать не нужно. Об этом говорится в п. 23 и 29 ст. 270 НК РФ.

Налог на оплату труда основных рабочих и машинистов

Затраты на оплату труда основным рабочим и машинистам входит в фонд заработной платы по предприятию.

Эти расходы учитываются при налогообложении прибыли предприятия по итогам налогового периода.

Следовательно, при оплате труда этим категориям работников нужно исчислять и уплачивать ЕСН.

Какие изменения по ЕСН произведены для ИП в 2014 году? Смотрите в статье: ЕСН для ИП.Таблицу про регрессивно шкале ЕСН можно посмотреть здесь.

Как рассчитывается налог на имущество физических лиц читайте здесь.

Единый социальный налог в 2014 году возвращается?

В 2014 году ЕСН не вернулся, но это может произойти в ближайшие годы. Предпосылкой к этому является тот факт, что произошёл переход от регрессивной шкалы ставок к постоянной.

Такой переход не только не сбалансировал пенсионную систему, но и увеличил налоговую нагрузку на работодателей.

Состав ЕСН в 2014 году идентичен тому, что действовал на территории нашей страны в 2000-ых годах. Только общая сумма отчислений сейчас равна 34% от фонда заработной платы при отсутствии льгот и 26% при их наличии.

Именно в этом эксперты видят причину того, что множество мелких предприятий не платят своим работникам официально высоких зарплат.

Поэтому возвращение ЕСН в ближайшее время не удивляет ни налогоплательщиков, ни налоговиков.

Видео: платежка на страховые взносы в 2014 году

С момента отмены единого социального налога прошло уже довольно много времени. За это время налоговыми аналитиками был сделан вывод, что система ЕСН действовала лучше, нежели система обязательных взносов.

Кроме того, переход от регрессивной ставки к постоянной, которая значительно выше, не добавил «радости» работодателям.

Отмена ЕСН не принесла негативных последствий налоговой системе нашей страны, но и ожидаемого положительного эффекта не принесло.

Поэтому возврат к ЕСН может улучшить налоговую ситуацию в стране в целом и у каждого налогоплательщика отдельно.

buhonline24.ru

Размер единого социального налога в 2018 году

Единым социальным налогом (сокращенно ЕСН) до 2010 года называлась выплата от фонда заработной платы, при этом сумма отчислений дробилась на несколько частей для последующего зачисления в различные фонды. ЕСН в 2009-2010 годах был упразднен, хотя фактически он был просто разделен, и вместо него появились самостоятельные графы обязательных выплат: ФСС, ФОМС, ПФ.

Значение единого социального налога

По сути своей, единый социальный налог – это четверть вашей зарплаты, которую работодатель перечисляет в различные фонды для обеспечения государственных гарантий на бесплатную медицину, социальную защиту и формирование пенсионных накоплений.

Все налогоплательщики данного налога признаются, что теперь, с дроблением выплат, стало сложнее и тяжелее, увеличилась нагрузка на бухгалтерию и происходит снижение зарплаты.

Кто должен платить единый социальный налог?

Плательщиком единого налога всегда является работодатель, а в случаях, когда предприниматель работает сам на себя, то платежи он осуществляет и на себя тоже, но от имени организации (официального ее названия и реквизитов). Плательщиком ЕСН не может быть физическое лицо, а исключение распространяется только на работников правовой отрасли – нотариусов и адвокатов.

Что является объектом обложения?

Объектом обложения ЕСН являются деньги, которые работник получил за выполненную работу или ее часть, при этом был составлен трудовой договор или соглашение на авторство по интеллектуальной собственности.

В общем понятии — это либо ваша официальная заработная плата, либо вознаграждения. Под вознаграждениями подразумеваются:

- премии;

- отпускные.

Как рассчитать размер единого социального налога в 2018

Размер начислений по расчетом ЕСН составлял 26% фонда заработной платы, а теперь та же сумма разбрасывается по отдельным графам в зависимости от суммы доходов и категории работающих граждан.

Например, инвалиды не платят ЕСН.

По действующему законодательству дробление ЕСН выглядит следующим образом:

- отчисления в пенсионный фонд – 14%;

- выплаты по соцстраху – 2,9%;

- медицинское страхование – 1,1%;

- к прочим выплатам отнесем ТФОМС – 2% и ФБ – 6%.

Для предпринимателей

Предприниматель, как и любой другой работодатель, обязан оплачивать ЕСН (или его современные аналоги) в полном объеме за всех официально устроенных сотрудников, кроме случаев, когда используется труд инвалидов и детей в неполный рабочий день (в пределах законности), а также лиц, имеющих льготы по данному сбору.

Для индивидуальных предпринимателей

Для индивидуальных предпринимателей, если у них есть нанятые официально работники, схема выглядит точно также, как и для остальных работодателей. Если же человек работает сам на себя, то от лица своей организации он вносит платежи на собственное имя. платежи вносятся с той суммы заработной платы, которую сам себе установит.

Максимальная сумма единого социального налога

Максимум рассчитывается исходя из групп — по финансовому обороту/доходу предприятия, а максимальный единый взнос в 2018 году не может превышать все те же 26%.

Отмена единого социального налога

Данный вид пошлины, как одну из налоговых единиц отменили на основании Федерального Закона за номером 212 от 24 июля 2009-го года, хотя изменения вступили в силу гораздо позже – с 1-го января 2010-го года. Для крупных компаний и промышленных предприятий переход с ЕСН на новую, более предметную налоговую политику не стал потрясением, так как в этих случаях бухгалтерский штат весьма солиден.

Скачать ФЗ № 212

Другое дело это малый и средний бизнес – сам по себе факт изменившихся выплат, их количественное увеличение, никак не сказывается на зарплате, а вот на услуги бухгалтера придется понести расходы.

Похожие вопросы

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных): Загрузка… Следующая статья01.02.2016 — 11:32 Предыдущая статья

01.02.2016 — 11:10

law-pravda.ru

Единый социальный взнос: начисление и ставки

Вопрос о едином социальном страховании не беспокоит, пожалуй, только ленивого. Ведь о том, сколько и зачем мы платим государству из своих честно заработанных денег, должен знать каждый уважающий себя гражданин. Этот вопрос мы и рассмотрим в статье ниже, основываясь на действующих нормативно-правовых актах.

Что такое ЕСВ, и каких операций он касается

Единый социальный взнос представляет собой фискальное взыскание, которое применяется в случае осуществления гражданско-правовых и трудовых отношений. Как правило, данное бремя налагается только на выплаты в пользу физических лиц, хотя имеются некоторые исключения, о которых мы поговорим несколько позднее.

К гражданско-правовым отношениям, которых касается взыскание единого социального взноса, относятся оказываемые субъектами услуги, выполнение работ различного характера (не запрещенных законодательно), соблюдение материальной стороны при осуществлении некоторых пунктов авторских договоренностей. При этом начисление обязательств по ЕСВ не касается индивидуальных предпринимателей, осуществляющих идентичную деятельность.

Также стоит отметить, что в этом перечне имеется некое исключение. Единого социального взноса не коснутся затраты, возмещенные физическому лицу при выполнении тех или иных работ в том случае, если последнее понесло их по своей инициативе.

Кто должен выплачивать ЕСВ

Единый социальный взнос в Украине, Российской Федерации и прочих странах имеет схожие черты и особенности, несмотря на разницу изложения ключевых его позиций в основных нормативно-правовых актах. Согласно действующему законодательству РФ, субъектами-плательщиками ЕСВ являются:

- любые физические лица, индивидуальные предприниматели, а также коммерческие организации, осуществляющие различного рода выплаты в пользу ФЛ;

- адвокаты и нотариусы, осуществляющие свою деятельность согласно всем действующим государственным нормам.

Также стоит обратить внимание на особую категорию единых социальных взносов, которые называются пенсионными. Их плательщиками в бюджетную казну являются все те же нотариусы и адвокаты, индивидуальные предприниматели и те субъекты хозяйствования, которые по каким-либо причинам осуществляют денежные перечисления в пользу ФЛ.

С чего взимается единый социальный налог

Порядок исчисления ЕСВ до безобразия прост. Налоговой базой в данном случае является суммарный объем денежных средств, выплаченных в пользу физических лиц.

При этом начисление единого социального взноса осуществляется вне зависимости от того, в какой мере были оплачены товары или услуги ФЛ. Исключение составляет лишь перечень позиций, указанных в ст. 236 действующего Налогового кодекса Российской Федерации.

При этом законодательно рекомендуется осуществлять начисление единожды в месяц по каждому субъекту индивидуально методом нарастающего итога. Если речь идет о гражданско-правовых отношениях с физическим лицом, то сумма взыскания единого социального взноса также включает в себя скрытые налоги (зачастую это акцизные сборы и НДС). Если вознаграждения в пользу ФЛ осуществляются в натуральном выражении, то базой для налогообложения является стоимость рассматриваемого товара по среднерыночной цене на дату, равную дню выплаты.

Исключения из правил

При этом, как уже отмечалось ранее, единый социальный взнос не взимается с ряда выплат. К таким относятся следующие:

- Различного рода пособия, перечень которых регулируется действующим законодательством РФ (среди них пенсии по старости и инвалидности, помощь по беременности и родам, матерям-одиночкам, многодетным семьям и прочие).

- Компенсации по возмещению понесенного физического ущерба (материальные выплаты по потере трудоспособности, предоставление жилья, продовольственных товаров, оказание услуг).

- Материальная помощь от предприятия семье умершего работника, выплаты пострадавшим от чрезвычайных ситуаций и стихийных бедствий.

- Предоставление услуг на льготной основе лицам-инвалидам.

- Оплата за трудовую деятельность, регулируемую договорами гражданско-правового характера.

- Любые денежные возмещения, относящиеся к исполнению условий договоров как добровольного, так и обязательного страхования (имущественного и личного).

Период учета и выплаты

Единый взнос на социальное страхование регулируется действующим законодательством, а именно НК РФ. В частности сроки начисления и выплаты ЕСВ рассмотрены в ст. 240 данного нормативно-правового акта. В качестве налогового периода по этому фискальному обязательству принято считать один календарный год, при этом отчитываться перед государственными органами за порядок его исчисления необходимо ежеквартально. Размер единого социального взноса также может меняться лишь в новом периоде.

Несмотря на установленный срок в 365 (366) дней, действующее законодательство не исключает авансовых платежей по ЕСВ как минимум раз в три месяца. Хотя это и не обязательно, все зависит от объема начисленной базы налогообложения.

В том случае, если субъект хозяйствования осуществил свою регистрацию в течение года, то для него отчетный период будет составлять не 12 месяцев, а ровно столько, сколько осталось до 1 января. Однако если предприятие создано в декабре, то для него такой датой будет конец следующего за текущим года.

Пенсионное обеспечение

Как уже говорилось выше, единый социальный взнос в качестве фискального института также представлен особой категорией – пенсионным налогообложением. Этот вовсе не значит, что данные обязательства уплачиваются исключительно в ПФ, нет. Субъекты хозяйствования в данном случае, как и в прочих, осуществляют гражданско-правовые отношения с фискальными органами, ну а последние, в свою очередь, уже предоставляют все необходимые данные в Пенсионный фонд, что регулируется процедурой, описанной в НК РФ.

При этом ПФ дает обратную связь обособленным фискальным органам в качестве закрытой информации о доходах физических лиц, которая содержится в персонифицированных лицевых счетах. Таким образом, осуществляется механизм контроля и взаимодействия между уполномоченными организациями с целью снижения процента укрытий от уплаты обязательств.

Особенности исчисления при расчетах с юридическими лицами

Как уже говорилось выше, единый социальный взнос в качестве фискального обязательства касается только тех субъектов хозяйствования, которые ведут расчеты с физическими лицами. Но что же в таком случае делать индивидуальным предпринимателям, желающим позаботиться о своем будущем? Ведь единый социальный налог (взнос) – это государственная гарантия остаться хотя бы с минимальным доходом на старости лет или по причине неожиданной утери трудоспособности.

Для этого и разработана специальная статья 244 действующего НК РФ. В ней содержится свод рекомендаций индивидуальным предпринимателям. Нормативно-правовой акт гласит, что в данном случае при регистрации субъекта хозяйствования, собственник в течение пятидневного срока обязан подать данные в фискальные органы о предполагаемом доходе, который и будет служить в качестве базы налогообложения под ЕСВ. Далее, в установленный законодательно срок осуществляется авансовый платеж, который по окончании отчетного периода будет рассмотрен фискальными органами.

Единый социальный налог (страховые взносы) от несчастных случаев

Еще одна категория ЕСВ, на которую следует обратить особое внимание, поскольку она является наиболее комплексной и сложной в исчислении. Интересно, что базой для данного фискального обязательства являются все выплаты сотрудникам предприятия, вне зависимости от их стажа работы и формы трудоустройства. Иными словами, оклад внештатных сотрудников также должен облагаться ЕСВ от несчастных случаев.

Но при этом эксперты утверждают, что вопрос исчисления именно этого фискального обязательства довольно спорный. Поскольку законодательно прописано, что базой является весь доход любого трудоустроенного работника (пусть даже и внештатного). А это значит, что любого рода поощрения, натуральные вознаграждения в товарной форме также могут стать подоплекой для выплат при наступлении этого самого страхового случая? Но вопрос остается риторическим.

Тарификация социальных налогов

Ставки единого социального взноса регулируются Федеральным законодательством, а именно ЗРФ № 125. Вопрос тарификации на практике довольно сложный и комплексный, поскольку некоторые категории профессий имеют повышенный риск возникновения несчастных случаев, например. Также немаловажную роль при установлении фискальных коэффициентов играет принадлежность деятельности к той или иной экономической категории.

Что же касается самих налогоплательщиков, то в законодательно установленном порядке они обязуются ежегодно в течение первого квартала передать в фискальные органы справку, содержащую информацию об основном виде деятельности субъекта хозяйствования. Это поможет избежать дальнейших недоразумений с погашением возникших бюджетных обязательств, а также позволит получить консультацию квалифицированных специалистов относительно тарификации ЕСВ касательно окладов конкретных сотрудников.

fb.ru

Единый социальный налог — это… Что такое Единый социальный налог?

С 1 января 2010 года вместо единого социального налога введены страховые взносы на обязательное страхование.

Единый социальный налог (сокращенно ЕСН) заменил совокупность уплачивавшихся ранее обязательных страховых взносов в государственные внебюджетные фонды. При этом целевое назначение ЕСН сохранилось: он предназначен для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование), медицинскую помощь. Поступления от ЕСН зачисляются по установленным нормативам в Пенсионный фонд Российской Федерации, Фонд социального страхования и фонды обязательного медицинского страхования.

ЕСН регулируется главой 24, которая вступила в силу 1 января 2001 (Федеральный закон от 05.08.2000 № 118-ФЗ). Смысл введения налога заключался в упрощении процедур исчисления и уплаты обязательных социальных платежей путем сокращения оформляемых плательщиками платежных документов и уменьшения числа органов, осуществляющих контроль за их уплатой.

ЕСН является прямым федеральным налогом и обязателен к уплате на всей территории Российской Федерации.

Налогоплательщики

НК РФ устанавливает две самостоятельные группы налогоплательщиков ЕСН:

первая группа:

вторая группа:

Если лицо одновременно относится к обеим группам налогоплательщиков, оно должно исчислять и уплачивать ЕСН по каждому основанию отдельно. Так, индивидуальный предприниматель на обычной системе налогообложения имеющий штат наемных работников уплачивает ЕСН с выплат в пользу наемных работников по трудовым договорам, а так же со своих доходов от предпринимательской деятельности.

Объект налогообложения

Для налогоплательщиков первой группы объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые (выплачиваемые) в пользу физических лиц по трудовым и гражданско-правовым договорам (за исключением гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также связанных с передачей имущества в пользование).

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав). К таким договорам относятся в частности договоры купли-продажи и договоры аренды.

Объектом налогообложения для налогоплательщиков второй группы признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

В некоторых случаях налогоплательщиками ЕСН являются также физические лица, не являющиеся индивидуальными предпринимателями. Объектом налогообложения для таких налогоплательщиков признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Налоговая база

Для налогоплательщиков первой группы она представляет собой сумму выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц. При этом учитываются любые вознаграждения, независимо от формы их выплаты. К такому вознаграждению, например, может относиться полная или частичная оплата товаров (работ, услуг, имущественных прав), предназначенных для самого физического лица либо членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах. Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Для налогоплательщиков второй группы налоговой базой является сумма доходов, полученных ими за налоговый период и в денежной, и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением.

Выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если:

Обратите внимание! Формулировка пункта 3 статьи 236 НК РФ не предоставляет налогоплательщику права выбора, по какому налогу (единому социальному налогу или налогу на прибыль) уменьшать налоговую базу на сумму соответствующих выплат. Такой вывод был сделан в пункте 3 Обзора практики рассмотрения арбитражными судами дел, связанных с взысканием ЕСН, доведенного в качестве приложения к информационному письму Президиума ВАС РФ от 14.03.2006 № 106.

Суммы, не подлежащие налогообложению, включают различного рода государственные пособия, компенсационные выплаты, суммы единовременной материальной помощи, оказываемой физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации, и др. Подробный список таких сумм указан в статье 238 НК.

Налогоплательщики первой группы определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Налогоплательщики второй группы определяют налоговую базу как суммe доходов, полученных такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 НК РФ.

Налоговые льготы

Список налоговых льгот приведен в статье 239 НК.

Налоговый (отчетный) период

Налоговым периодом является календарный год. Отчетными периодами для налогоплательщиков первой группы’ признаются первый квартал, полугодие и девять месяцев календарного года.

У налогоплательщиков второй группы отчетных периодов нет.

По итогам налогового периода налогоплательщики подают налоговую декларацию (первая группа — до 31 марта года, следующего за отчетным, вторая группа — до 30 апреля года, следующего за отчетным).

За отчетные периоды налогоплательщики первой группы предоставляются расчет авансовых платежей в срок до 20 числа месяца, следующего за отчетным периодом.

Налоговые ставки

Ставки налога указаны в статье 241 НК.

Порядок исчисления и уплаты налога

Сумма ЕСН определяется как соответствующая процентная доля налоговой базы. Налог исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и в каждый внебюджетный фонд.

Налогоплательщики первой группы:

- В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога. Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца.

- Могут уменьшать сумму налога, подлежащую уплате в ФСС РФ на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

Пунктом 2 статьи 243 НК РФ установлено, что сумма налога (сумма авансового платежа по налогу), подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование (налоговый вычет) в пределах таких сумм, исчисленных исходя из тарифов страховых взносов, предусмотренных aедеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в федеральный бюджет, начисленную за тот же период.

Налогоплательщики второй группы:

Отчетность

Налогоплательщики первой группы:

Налогоплательщики второй группы:

КБК

| КБК | Расшифровка кода |

| 182 1 02 01010 01 1000 110 | Единый социальный налог, зачисляемый в федеральный бюджет |

| 182 1 02 01020 07 1000 110 | Единый социальный налог, зачисляемый в Фонд социального страхования |

| 182 1 02 01030 08 1000 110 | Единый социальный налог, зачисляемый в Федеральный фонд обязательного медицинского страхования |

| 182 1 02 01040 09 1000 110 | Единый социальный налог, зачисляемый в территориальный фонд обязательного медицинского страхования |

Это КБК, используемые для платежей по расчетам 2009 и более ранних годов.

buhgalter.academic.ru

СОЦИАЛЬНЫЕ НАЛОГИ — это… Что такое СОЦИАЛЬНЫЕ НАЛОГИ?

- СОЦИАЛЬНЫЕ НАЛОГИ

- — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования РФ, Фонд занятости населения РФ. Общее между этими платежами в том, что они рассчитываются на основе единой базы. Для работодателей основой для расчета налога является сумма начисленной заработной платы, для работников — сумма заработка, для предпринимателей — доход (работники и предприниматели являются плательщиками взносов только в Пенсионный фонд РФ).

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

- СОЦИАЛЬНОЙ СЛУЖБЫ КЛИЕНТ

- СОЦИАЛЬНЫЕ НОРМЫ

Смотреть что такое «СОЦИАЛЬНЫЕ НАЛОГИ» в других словарях:

СОЦИАЛЬНЫЕ НАЛОГИ — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования. Фонд обязательного медицинского страхования. Фонд занятости населения.… … Юридический словарь

СОЦИАЛЬНЫЕ НАЛОГИ — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования РФ, Фонд занятости… … Юридическая энциклопедия

Социальные налоги — платежи предприятий в госбюджет на социальное обеспечение и налоги на заработную плату и рабочую силу … Экономика: глоссарий

социальные налоги — группа целевых налогов, уплачиваемых работодателями, работниками и предпринимателями в специализированные социальные фонды: Пенсионный фонд РФ, Фонд социального страхования. Фонд обязательного медицинского страхования. Фонд занятости населения.… … Большой юридический словарь

НАЛОГИ СОЦИАЛЬНЫЕ — СОЦИАЛЬНЫЕ НАЛОГИ … Юридическая энциклопедия

Налоги — (Taxes) Определение налогов, классификация и виды налогов Информация об определении налогов, классификация и виды налогов Содержание Содержание Определение Доктринальные определения налоги как экономическая категория Генезис категории налог в… … Энциклопедия инвестора

Налоги — Налог обязательный безвозмездный платёж, взимаемый центральным правительством или местными органами власти с организаций и физических лиц в целях финансирования расходов государства. Налоги представляют собой принудительные трансферты, получаемые … Википедия

НАЛОГИ СОЦИАЛЬНЫЕ — (см. СОЦИАЛЬНЫЕ НАЛОГИ) … Энциклопедический словарь экономики и права

Социальные и политические последствия нормандского завоевания Англии и дальнейшее развитие в ней феодальных отношений (XI—XIII вв.) — Несколько более замедленными темпами, по сравнению с Францией, происходило развитие феодальных отношений в Англии. В Англии к середине XI в. в основном уже господствовали феодальные порядки, но процесс феодализации далеко еще не завершился, и… … Всемирная история. Энциклопедия

НАЛОГИ СОЦИАЛЬНЫЕ — (англ. social taxes) – разновидность прямых налогов, имеющих целевое назначение. Н.с. выступают осн. источником целевых внебюджетных фондов соц. назначения; пенсионные, соц. страхования, занятости и др. Появление Н.с. обусловлено развитием… … Финансово-кредитный энциклопедический словарь

dic.academic.ru